大手企業の(連結決算)利益は世界中で稼いだ利益ですから国内売り上げだけではありませんので、最高益だろうが利益に比例して国内投資する訳ではありません。

国内の儲け中心で最高益になっている大手企業は皆無に近いでしょう。

仮に国内だけで7%の利益とした場合を仮定すると、1%しか投資が増えないならば、残り6%はどうなった?ということですが、そもそも単年度利益が出てすぐに新規投資する企業の方が稀でしょう。

今朝の日経新聞4Pには宇宙監視部隊(宇宙ゴミの浮遊状態の監視)を創設すると出ていましたが、読んでみるとこれから機器の準備の他に今後アメリカ基地で訓練を受けるなどを経て制度発足は22年度からということらしいです。

こういう制度構想を構築すること自体に数年の根回し・政治力が必要でいよいよ受け入れてくれるようになってからでも、人材育成や機器整備システム構築などで22年までかかるようです。

身近な機器の補修と違い社運をかけるようなあらたな方向性に投資するには、数年以上かけて温めてきた企画(新分野の場合内部人材が手薄なので人材養成から始まります・・業務提携するには相手との信頼関係構築等の準備が必要です)があってあるチャンスを機会に始まるものですから、1期や2期の利益だけですぐに新規投資・決定実行までできる企業などほとんどないといってもいいでしょう。

そもそも世界的規模の企業で、その年度の儲け(トヨタの18年3月期末予想を23日に引用紹介しましたが、半年前の売り上げ伸び率予想だけでその期中に大規模な投資計画をつくるだけでも拙速すぎるのにその計画に基づいて工場用地を選定しかつ地主等との買収交渉して契約を済ませて、その後地元政府への許認可申請など済ませて、さらに工事を済ませて支払いまで終わり、手元資金に残っていない状態にしてしまうなど想定不能です)でその年度内に投資するのは物理的に無理があります。

機動的投資が可能なように、あらかじめ広めに工場用地を取得しておいて新規事業やラインは既存工場敷地内に立ち上げる事例が多いですが、それにしても旧設備と同じラインの増設ではあまり意味がないので、第1期工事後に発展した新技術を盛り込んだ新たなラインとなれば、どの程度盛り込むかなどのすり合わせも必要です。

美容院、レストランのような簡単な新規投資でも、半年や1年顧客の入りが良いからといってその年の儲けの何倍もの新規投資・・すぐに支店出店まではしない・ある程度好調が続いてから決断するのが普通です。

この客の入りは本ものか、この好調がどのくらい続くかの判断を経て(円安景気がいつまで続くか、原油安がいつまで続くかなど)出店や増産投資を考えるのが普通です。

大手企業の生産力増強投資の場合には、諸外国での立地が多くなっている関係でもっと複雑なプロセス・時間が必須です。

まして資金力の問題では全額借金では怖い(リスクが大きすぎる)ので、ある程度利益が溜まってから考えるのが普通です。

最高益と投資の状況については、25日の「最高益の実相」の欄で「じわり動く現金の山」という表題で個別企業の動きが出ていますが、最高益なのに投資が少ないというイメージで書く以上は、投資額と利益率との比較が論理的ですが、これをしないでいきなり下記の通りの総資産増加率との比較になっています。

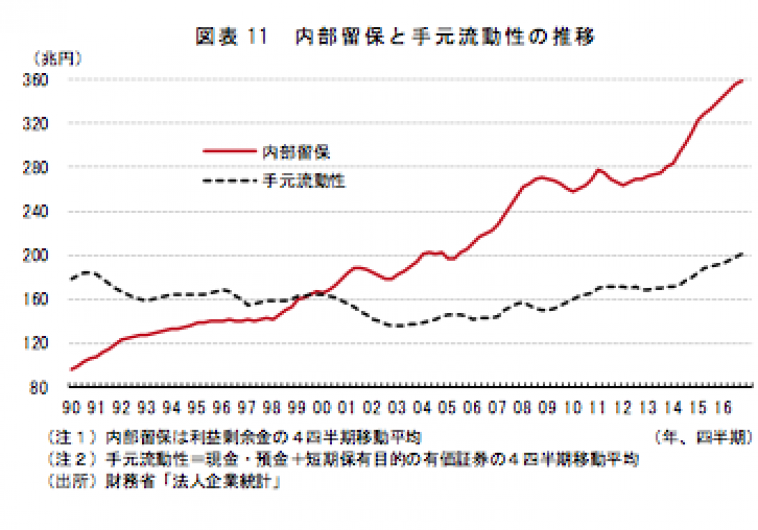

26日紹介したように「積み上がったのが手元資金だ・・・00年度に比べて8割増えた。総資産の増加率(4割)より大きい。」というのですが、2期連続の最高益なのに投資がその割に少ないというイメージ主張をするならば、7%の利益率と資産額がどういう関係にあるのかを書くべきでしょう。

企業は資産規模の競争をしているのではなく、稼ぐ力の競争をしているのですから資産規模伸び率と比較しても意味がありません。

レストランやホテル・デパートなどが巨大施設を構えて1割くらいしか客がいない・ガラガラでも施設の大きさだけ自慢するのではなく、10人程の客が入る店でも利益率をあげる経営者の方が優秀です。

中国やロシアが未だに領域の広さを重視していること自体が、数世紀遅れの価値観にこだわっていることが分かり、ひいては国民意識がそうである以上は国内政治手法もこれに連動しているのでしょう。

先進国では、小規模のコンビニや居酒屋があちこちにフランチャイズやチエーン店化して盛況している理由です。

過去約25年間産業界はバブル崩壊後の贅肉削ぎ落とし→資産の圧縮・筋肉質の経営プラス(リーマンショック級の大変動に耐えるための)自己資本比率アップに苦労してきたのですから、日経新聞がバブル崩壊前の資産と手元資金を比較して批判して(論理的でないことを自覚しているからか括弧書きで書いているだけなのか?)いるようなイメージ主張するのは無理があります。

上記の通り企業高収益が2期も続くと積極投資に踏み切りたいと思っても、それには長期的傾向を見極める下調べ等の準備が必要です。

ベトナムやカンボジアに工場進出するかどうかも1〜2ヶ月の思いつきで実行できることではありません。

もともとの関心である手元資金(決済用資金)が、過大かどうかを新聞がシリーズで主張する以上は、判断根拠・基礎的資料として少なくとも総売上の資料提示してそれとの比較が最低必要です。

その上で個別事情のチェックに入るべきでしょう。

そこでネット検索してしてみたところ、データが13年分と古い(なぜか近年のデータ検索がでない)ですが、以下の通りです。

ikkei.com/article/DGXNASFS2900I_Z20C13A1EB2000/2017年11月25日(土)

2013/1/29付

日本企業の売上高、全産業で1302兆円 経済センサス・活動調査

経済産業省・総務省は29日、2012年の「経済センサス・活動調査」を発表した。企業活動の国勢調査と位置付ける新しい統計で、今回初めて各企業の業績を集計した。全産業の売上高は1302兆2523億円、粗利益に近い「付加価値額」は242兆6658億円になった。岩手、宮城、福島の被災3県では震災後1割前後の事業所が減ったこともわかった。

大震災直後の12年でも1300兆円・月商で言えば約110兆円ですから、決済用資金としてはその1〜2倍が必要です。

今は5年経過で好業績=決済用資金も膨張しているはずです。

日経新聞の書いている117兆円はもしかして全企業の売り上げではなく、上場企業だけのデータ(それも東証一部だけかどうかも書いていません)を書いているようにも思いますが、はっきりしないので何と何を比較して良いのかすらわかりません。

仮に117兆円とすると手元資金としては月商の1〜2ヶ月前後が必要とする会計原則と大幅な乖離がないように見えます。

ただし、上場企業全部か東証1部だけかすらはっきり記憶しませんが、総売上が700兆円前後とどこかで見たように記憶していますが(今すぐにはデータ根拠を示せません)そうとすれば月商平均約60兆円・その1〜2ヶ月分の決済資金準備プラス増産投資や企業買収あるいは資本参加のための資金需要や納税、配当資金等々がこれにプラスされると)とすれば大方整合しています。

まして上記「金融経済用語」説明のようにリーマンショック以降危機管理コストとして手元流動性を手厚くする傾向・金融機関等の自己資本比率アップ強制の世界的傾向とも合致しています。

イザという時のためにどの程度自己資本を手厚くしておくべきかは、各企業の独自判断で良いのであって、それを批判するのは、個別事情分析のアナリスト意見に市場がどのように反応するかに委ねるべきです。